働く女性の皆さん、投資を始めていますか?

「働いているから、投資なんてしてる暇はない」そのように考えている方も多いでしょう。

そんな働く女性におすすめな投資方法が「投資信託」です。

本記事では投資信託をおすすめする理由、投資信託の選び方やおすすめの商品まで詳しく紹介していきます。

「投資に興味があるけど、まだ始めていない」という働く女性の皆さん、ぜひ参考にしてみて下さい。

目次

投資に興味がある女性の割合はどれくらい?

現在、投資に興味のある女性が増えていることをご存じでしょうか?

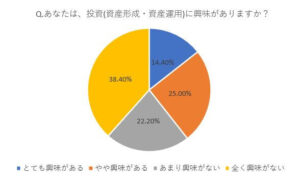

ソニー銀行が20歳~54歳の女性500名を対象に、インターネットによる「女性の資産形成・資産運用に関する調査」を行いました。

調査によると「とても興味がある」と回答した女性は「14.4%」、「やや興味がある」と回答した女性は「25.0%」との結果がでました。

つまり、20歳~54歳の約4割もの女性が、資産形成に興味があるということになります。

また、年齢別に調査結果では「とても興味がある」と「やや興味がある」の合計値が一番多い年齢は「45歳~49歳」であり、その割合は「46.5%」と、かなりの割合を占めています。

続いて「35歳~39歳」の女性の関心が高く、投資に興味のある割合は「42.2%」とこちらも40%を超える結果です。

このように、全体の半数まではいかないものの、多くの女性が投資に興味があることが分かります。

そして同調査内で、実際に投資を行っている女性の割合を調査したところ「22.2%」、約2割もの女性が既に投資を行っていると回答しています。

理由は「将来の経済的な不安を減らしたい」、「将来の生活を充実させたい」と将来に向けた投資を始めている、投資女性が多くいることが伺える結果です。

働く女性に投資信託がおすすめの3つの理由

投資に興味がある女性が多いことは、先ほどの調査結果から分かりました。

しかし、投資を実際に投資を始めている女性は、約2割に留まります。

ソニー銀行の調査では、投資に興味はあるのに投資を始めていない理由として「どのように始めればいいかわからない」、「十分な知識、経験がない」、「どの商品を選べばいいかわからない」といったものが挙げられていました。

確かに投資方法は数多くあり、その中からどの方法を選び、どのように始めればいいか分からない女性の方が多いかと思います。

そんな投資に不安を覚える女性の方に、おすすめな投資方法が「投資信託」です。

投資信託を女性に、特に働く女性におすすめする3つの理由を解説します。

①仕事をしながらでもお金を増やせる

投資信託は仕事をしながらでも、お金を増やすことができます。

その理由は、投資信託の運用方法が特殊であるためです。

投資信託とは、複数の投資家から資金を集め、その資金を元にプロの運用家が株や債券といった様々な対象に投資を行います。

そしてプロの運用によって得られた利益を、投資家に分配します。

このような仕組みを投資信託、またはファンドと呼びます。

つまり、出資者はどの投資信託を購入するかさえ決めれば、実際に投資を運用する必要はないのです。

投資というと「常にパソコン上でチャートを見る必要がある」といったイメージを持っている方も多いのではないでしょうか。

確かに短期トレードの株式や、FXといった投資方法では、常に取引画面に張り付いている必要があります。

一方投資信託であれば、プロが運用してくれている間、チャートを見る必要はなく自由に過ごすことができます。

そのため忙しい投資女子であっても、働きながらお金を増やすことができるのです。

②自分が動かなくてもお金がお金を生み出してくれる

皆さんは、お金を生み出すためのプロセスをどのように考えていますか?

多くの人は、レストランのウェイターやプログラマーのように、自分が働くことによりお金が生み出されると考えているのではないでしょうか。

しかし投資では、自分が働かなくても「お金がお金を生み出してくれる」仕組みがあります。

投資というのは、自分の資産(お金)を元に新たな資産(お金)を作り出すことを指します。

つまり自分が働かなくても、お金が自分の代わりに働いてくれるということです。

投資信託は、プロの運用家が実際の運用を行ってくれると先述しました。

そのため自分が動く場面は、購入時のと売却時のみです。

他の投資方法でも「お金がお金を生み出す」ことに変わりはないのですが、投資信託はよりその傾向が大きい投資方法となっています。

現在働いている女性は、ある程度自分の自由にできるお金、つまり余剰金があるかと思います。

その余剰金は、現在の日本の低金利政策において、銀行に預金しているだけではほとんど増えていきません。

せっかくお金がお金を生み出す仕組みがあるため、ぜひ活用してみると良いでしょう。

③お金に関する正しい知識や知見を習得できる

投資信託を通して、お金に関する様々な知識や知見を習得することができます。

投資信託に限らず、投資では無くなっても困らないお金、つまり生活の余剰金で行うことが基本です。

生活の余剰金を生み出すためには、生計をしっかり管理する必要があります。

働く女性は、自身の継続的な収入があるため、日々の家計管理をルーズに行っている方もいるかもしれません。

しかし投資信託を始めるためには、投資金を生み出すために生計を見直す必要がでてきます。

生計を見直すと、日々使えるお金が増えたり、もっとセーブしなければならない事に気付いたり、良い結果をもたらすことが多いでしょう。

そういったお金の管理を通して、自然にお金に関する正しい知識や知見を習得することができるはずです。

また投資信託では、プロの運用家の運用内容を「運用報告書」で確認することができます。

運用報告書には、運用期間中の基準価額や分配金実績といった細かい数字はもちろんのこと、ファンドの運用方針なども記載されています。

この運用報告書を読み込むことで、プロの投資方法について学び、他の投資に生かすこともできます。

こういった投資方法を学ぶという意味でも、お金に関する知識を吸収することができます。

他投資方法では、プロの投資を学ぶことはできないため、そういった点でも投資信託はおすすめです。

失敗しない投資信託の6つの選び方

失敗しないための、投資信託の選び方を6つ紹介します。

- いきなりファンドを選ばない

- シンプルなファンドを自分で組み合わせる

- 信託報酬の高いファンドを除外する

- 売買手数料の安いチャネルで買う

- 分配金にこだわらない

- 過去の運用成績で選ばない

どれも女性の方が投資信託で失敗しないための重要なポイントです。

きっちりと心に留めて、安全に投資信託を始めるようにしましょう。

①いきなりファンドを選ばない

「とりあえず目についたファンドを選んでおこう」や「おすすめされたからこのファンドでいいや」というように、いきなりファンドを選ぶことは止めましょう。

ファンドを選ぶ前に、自分の資産状況や目標を明確にしておくする必要があります。

なぜなら「ファンド」と一言でいっても様々な種類のものがあり、それぞれに特徴があるためです。

例えば「自分の資産は多く、そこまで利益は必要ない」といった場合、利回りが低い代わりにリスクも低い「国内債券」を多く含むファンドを選択するべきであることが分かります。

逆に「資産が少ないため、リスクを取ってでも利益を追求したい」といった場合「新興国株式」を含むファンドも選択肢として挙げることができます。

このように自分の状況や目標に合わせて、選択するべきファンドも変化します。

そのためいきなりファンドを選ばず、まずは自分自身の求めるものを明らかにする必要があるのです。

②シンプルなファンドを自分で組み合わせる

シンプルなファンドとは「複数の投資先が組み合わされていない商品」という意味です。

投資信託の中には、複数の投資先がパッケージとなって販売されているものがあります。

例えば「バランス・ファンド」が挙げられますが、これは国内株式や外国債券といったものを、運用者が配分を自由に設定するというものです。

そういった商品場合、個々の国内株式や外国債券の利回りやリスクが、投資家には分かりずらくなってしまいます。

そのため「国内株式のみ」や「外国債券のみ」のみといった、シンプルなファンドを自分で組み合わせた方が、それぞれの利回りやリスクを適切に管理することができるのです。

③信託報酬の高いファンドを除外する

信託報酬とは、運用家に払う「手数料」のようなものです。

購入するファンドによって変わってきますが、年率0.1%ほどから年率3%を超えることもあります。

信託報酬は低ければ低いほど、投資家にとって有利に働きます。

例えば利回り5%のファンドに100万円を投資して、20年後にどのようになるか、信託報酬が年利0.1%と0.5%の場合を比較シュミレーションしてみましょう。

年利0.1%の信託報酬の場合、20年後の資産は「2,600,733円」となります。

比べて年利0.5%の信託報酬の場合、20年後の資産は「2,479,515円」です。

つまり年利0.1%の場合、年利0.5%の場合より、12万円以上も資産が多いことが分かります。

このように信託報酬のほんのわずかな差でも、長期間運用や多くの資産を投資することで、最終的な資金に大きな差が生まれます。

そのため信託報酬が他ファンドより高い場合、よほど内容が良くない限り、選択肢から外してしまっても良いでしょう。

④売買手数料の安いチャネルで買う

投資信託においてチャネルとは、売買する媒体の事です。

投資信託を購入する際、利用できるチャネルは多くあります。

証券会社・投資信託会社はもちろんのこと、銀行や郵便局、そして税理士やファイナンシャルプランナーといった個人からも、投資信託を購入することが可能です。

そして各チャネルによって、売買手数料は変わってきます。

もし同じ商品を購入するならば、できるだけ手数料が安いところを選びたいですよね。

そのため投資信託商品を購入する前に、他チャネルと売買手数料を比較してみると良いでしょう。

⑤分配金にこだわらない

ファンドによって、分配金、つまり運用益の分け前の支払い方法は異なります。

その中でも「毎月分配型」を採用しているファンドは、避けた方が良いでしょう。

「毎月分配型」とは、毎月分配金が投資家の手元に入ってくるファンドを指します。

毎月分配金が入ってくるということは、毎月税金がかかってしまうということです。

そのため、年一回の分配金払いや分配金がないタイプのファンドに比べ、税制面では投資家にとって不利になってしまいます。

投資信託は余剰金で行うため、毎月の分配金が振り込まれなくても、困ることはないかと思います。

毎月の分配金にこだわらず、トータルで有利になる方法を選択しておきましょう。

⑥過去の運用成績で選ばない

世の中の状況は、経済・政治・環境など様々な要因によって、刻一刻と変化しています。

つまり、過去の運用成績が良いからといって、未来の運用成績も良くなるとは限らない、ということです。

そのため過去の実績に頼ったファンド選びは止めて、現在の状況や情勢を考えて、ファンドを選択するようにしましょう。

働く投資女子にはどんな投資信託がおすすめ?

働く投資女子におすすめの投資信託は「つみたてNISA枠の投資信託」です。

つみたてNISA枠の投資信託をおすすめする理由は、4つあります。

- 税金が免除される

つみたてNISAとは投資の利益にかかる税金が、免除される制度のことです。

通常、投資の利益には約20%もの税金がかかってしまいます。

しかしつみたてNISAでは、分配金や譲渡益、どちらも免税になるため非常にお得です。

- ノーロード商品

つみたてNISA商品は購入時の手数料が必要ない、ノーロードの商品と限定されています。

- 信託報酬は一定の水準以下

信託報酬は一定の水準以下と決まっているため、無駄な手数料を省くことができます。

- 毎月分配型ではない

毎月分配金が入ってこないため、長期的な収支で利益を確認することができます。

以上がつみたてNISAをおすすめする理由です。

あとはつみたてNISAの中で、自分の資産状況や目標に合わせた投資信託を選びましょう。

つみたてNISAの詳しい説明は、以下の記事でも行っているため、興味のある方はぜひご覧下さい。

主婦が投資で失敗しない為の方法とは?NISAや投資信託についても解説!

まとめ

投資信託は、仕事をしながらも始めることができ、お金に関する正しい知識や見識を身に付けられるため、働く女性におすすめの投資方法です。

投資信託を始める際は、自分の資産状況や目標を明らかにしてから、記事内の「投資信託の選び方」を参考に、正しい商品を選ぶように気を付けましょう。

「投資に興味はあるが、どんな投資をすれば良いか分からない」といった女性の皆さん、この記事をきっかけにぜひ投資信託を始めてみてはいかがでしょうか?